Государственное регулирование финансового рынка и деятельности его участников. Государственное регулирование финансового рынка государственной регистрации выпусков ценных бумаг

Регулирование рынка ценных бумаг - это упорядочение деятельности всех его участников и операций между ними со стороны организаций, уполномоченных органами государственной власти.

Регулирование рынка ценных бумаг охватывает: всех участников финансовых операций; все виды деятельности; все виды операций на финансовом рынке.

Различают: государственное регулирование рынка, осуществляемое государствен-ными органами; регулирование со стороны профессиональных участников рынка или саморегулирование рынка; общественное регулирование или регулирование через общественное мнение.

Цели регулирования финансового рынка: поддержание порядка на рынке, создание нормальных условий для работы всех участников рынка; защита участников рынка от недобросовестности и мошенничества отдельных лиц или организаций, от преступных организаций; обеспечение свободного и открытого процесса ценообразования на ценные бумаги на основе спроса и предложения; создание эффективного рынка, на котором всегда имеются стимулы для предпринимательской деятельности и на котором каждый риск адекватно вознаграждается; в определенных случаях создание новых рынков, поддержка необходимых обществу рынков и рыночных структур, рыночных начинаний и нововведений; воздействие на рынок с целью достижения общественных целей.

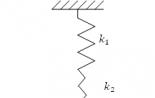

Процесс регулирования финансового рынка включает три стадии (рис. 11.3) Основными принципами регулирования РЦБ являются: разделение подходов в регулировании отношений между эмитентом и инвестором, с одной стороны, и отношений с участием профессиональных участников рынка - с другой; выделение тех ценных бумаг, которые в первую очередь нуждаются в тща

тельном регулировании (например, инвестиционные ценные бумаги);

Рис. 11.3. Регулирования финансового рынка

обеспечение конкуренции между участниками рынка; обеспечение гласности нормотворчества; соблюдение принципов преемственности российской системы регулирования финансового рынка и учет опыта мирового рынка.

Регулирование финансового рынка осуществляется в форме государственного регулирования и саморегулирования (рис. 11.4).

Рис. 11.4. Механизмы регулирования финансового рынка

Г осударственное регулирование осуществляется в форме прямого регулирования и сводится к следующему: идеологическая и законодательная функции (разработка концепция развития рынка, программ ее реализации, управление, формирование нормативного сопровождения); концентрация ресурсов (государственных и частных) на цели социальноэкономического развития; установление правил функционирования финансового рынка (требований к участникам операционных и учетных стандартов); контроль за финансовой устойчивостью и безопасностью рынка (регистрация и контроль за входом на рынок, регистрация ценных бумаг, надзор за финансовым состоянием инвестиционных институтов, принятие мер по их оздоровлению, контроль за соблюдением правовых и этических норм, применение санкций); создание системы информации о состоянии рынка ценных бумаг и обеспечение ее открытости для инвесторов; формирование системы защиты инвесторов от потерь (в том числе государственные или смешанные схемы страхования инвестиций); предотвращение негативного воздействия на фондовый рынок других видов государственного регулирования (монетарного, валютного, фискального, налогового).

Структуру органов государственного регулирования финансового рынка составляют: высшие органы государственной власти: Г осударственная дума; Президент; Правительство. специальные институты финансового регулирования: Министерство финансов РФ регистрирует выпуск ценных бумаг корпораций, субъектов федерации и органов местного самоуправления, лицензирует фондовые биржи, инвестиционные компании и фонды, осуществляет выпуск государственных ценных бумаги и регулирует их обращение; Центральный банк РФ регистрирует выпуски ценных бумаг кредитных организаций, осуществляет операции и регулирует порядок осуществления кредитными организациями операций, устанавливает и контролирует антимонопольные требования к операциям; Антимонопольный комитет устанавливает антимонопольные правила и осуществляет контроль за их исполнением; Департамент страхового надзора регулирует деятельность на финансовом рынке страховых компаний и страхование финансовых активов.

Косвенное или экономическое управление финансового рынка осуществляется через систему налогообложения, денежную политику, государственные капиталы, государственную собственность и ресурсы.

Основные направления косвенного регулирования: контроль за денежной массой в обращении и объемами предоставлен-ных кредитов с помощью влияния на ставки ссудного процента; изменения в налогообложении и сроках амортизационных отчислений; гарантии правительства (по депозитам, займам частного сектора);

внешнеэкономическая политика (операции с иностранной валютой, золотом, мероприятия по стимулированию экспорта, валютные ограничения); внешнеполитическая деятельность - развитие или свертывание политических контрактов, отражающиеся на внешней торговле и экономических связях, военные действия.

Саморегулирование, в наиболее общем понимании, это способность системы самостоятельно реагировать на воздействие внешней среды.

Механизм саморегулирования финансового рынка включает два аспекта: рыночное саморегулирование - это самонастройка процессов финансового рынка под влиянием действия закона стоимости, закона цен, спроса и предложения; административное саморегулирование - средство формирования саморе- гулируемых организаций.

Саморегулируемые организации - это некоммерческие, негосударственные организации, создаваемые профессиональными участниками финансового рынка на добровольной основе, с целью регулирования определенных аспектов рынка на основе государственных гарантий поддержки, что выражается в присвоении им государственного статуса саморегулируемой организации.

В настоящее время саморегулируемыми организациями рынка являются организаторы биржи и общественные объединения различных групп профессиональных участников.

Профессиональные участники финансового рынка - это юридические лица, в том числе кредитные организации, физические лица, зарегистрированные в качестве предпринимателей, которые осуществляют различные виды деятельности, вступая в определенные экономические отношения по поводу обращения финансовых активов. К ним относятся: организаторы финансового рынка (биржи); профессиональные посредники; информационные агентства.

Видами профессиональной деятельности на фондовом рынке являются: брокерская деятельность; дилерская деятельность; деятельность по управлению ценными бумагами; деятельность по определению взаимных обязательств (клиринг); деятельность по ведению реестра владельцев ценных бумаг; депозитарная деятельность; деятельность по организации торговли ценными бумагами.

Разновидностью организатора профессиональной деятельности является фондовая биржа. Согласно действующему российскому законодательству фондовая биржа организует куплю-продажу ценных бумаг, ее задачами являются: предоставление места для рынка, то есть места, где может происходить как продажа ценных бумаг их первым владельцам, так и вторичная их перепродажа; выявление равновесной биржевой цены; аккумулирование временно свободных денежных средств и способствование передаче прав собственности; создание механизма для беспрепятственного разрешения споров; обеспечение гарантий исполнения сделок, заключенных в биржевом зале. Выполнение функции достигается тем, что биржа гарантирует надежность ценных бумаг, которые прошли листинг.

Листинг - это предпродажная проверка качества и надежности ценных бумаг, предлагаемых для включения в котировальный лист на фондовой бирже. Требования для проверки ценных бумаг фондовая биржа вправе устанавливать самостоятельно.

Саморегулирование финансового рынка направлено, в конечном счете, на достижение высоколиквидного рынка и предполагает установление квалификационных и эстетических норм для его участников, их ответственность перед клиентами, установление правил и осуществление торговых операций.

Контрольные вопросы и задания Какие виды рынков вы знаете? В чем отличие финансового и фондового рынка? Назовите профессиональных участников рынка. Как регулируется рынок ценных бумаг? Каковы функции фондовой биржи? Назовите критерии классификации ценных бумаг.

Тематика контрольных и курсовых работ Развитие финансовых рынков в России. Нормативно-правовые основы функционирования участников бирж. Особенности обращения ценных бумаг (облигации, акции, векселя) Обращение государственных ценных бумаг на российском рынке. Муниципальные ценные бумаги: обращение и регулирование. Страхование рисков в операциях с ценными бумагами.

Тестовые задания

!.Финансовый рынок представляет собой:

а) систему управления денежными потоками организаций;

б) сферу проявления экономических отношений между продавцом и покупателем;

в) экономические отношения, возникающие в результате движения денежных средств;

г) систему управления совокупностью денежных средств. Финансовый рынок включает в себя:

а) рынок товаров, благ и услуг;

б) рынок товарных ценных бумаг;

в) рынок капиталов и фондовый рынок. К общерыночным функциям финансового рынка относятся:

в) организующая и контрольная. К специфическим функциям финансового рынка относятся:

а) коммерческая, ценовая и информационная;

б) перераспределительная и страховая;

в) организующая и контрольная.

г) все вышеперечисленные. Профессиональные участники фондового рынка- это:

а) эмитенты и инвесторы;

б) юридические лица, кредитные организации и предприниматели;

в) все перечисленные. Финансовый инструмент представляет собой:

а) контракт на приобретение денежных средств в будущем;

б) контракт, позволяющий увеличить стоимость финансовых активов организации;

в) контракт, удостоверяющий право на получение долгов. Ценные бумаги бывают:

а) предъявительские;

б) именные;

в) ордерные;

г) все перечисленные. Органы государственной власти осуществляют:

а) прямое регулирование;

б) косвенное регулирование;

в) саморегулирование;

г) все вышеперечисленное. Специализированные финансово-кредитные институты осуществляют:

а) прямое регулирование;

б) косвенное регулирование;

в) все вышеперечисленное. Косвенное государственное регулирование предполагает:

а) разработку денежной, налоговой, финансовой политики;

б) разработку нормативных документов, лицензирование, контроль.

Бабич, А.М., Павлова Л.Н. Государственные и муниципальные финансы [Текст]: учебник для вузов - М.: ЮНИТИ, 2002. - 687 с. Бабич, А.М., Павлова Л.Н. Финансы, денежное обращение и кредит [Текст] - М.: «Финансы и статистика», 2000. - 324 с. Банковское дело [Текст]: Учебник / Под ред. О.И. Лаврушина. - М.: Финансы и статистика, 2001. - 672 с. Басовский, Л.Е. Финансовый менеджмент [Текст]: учебник. - М.: ИН- ФРА-М, 2008. - 240 с. Белых, Л.П. Основы финансового рынка [Текст]. - М.: ЮНИТИ, 2000. - 176 с. Боди.З., Мертон Р. Финансы [Текст]: учебное пособие. - М.: СПб: Киев, 2000. - 585 с. Большой экономический словарь [Текст]/ Под ред. А.Н. Азрилияна. - М.: Институт новой экономики, 2007. - 1472 с. Брайчева, Т.В. Государственные финансы [Текст]. - СПб: Питер, 2001. - 288с. Бюджетная система РФ [Текст]: учеб. пособие / И.П. Денисова, С.Н. Руки- на. - Ростов н/Д:Феникс, 2009. - 286 с. Грачева, Е.Ю., Соколова Э.Д. Финансовое право: Вопросы и ответы [Текст]. - 3-е изд., перераб. и доп. - М.: Юриспруденция, 2000. - 224 с. Девято,в С.А. Финансово-экономические основы местного самоуправления [Текст]: учебное пособие. - Тюмень: ТГАМЭУП», 2009. - 272 с. Ермасова, Н.Б. Государственные и муниципальные финансы. Ответы и вопросы на экзамен [Текст]. - М.: «Экзамен», 2007. - 192 с. Ермасова, Н.Б. Государственные и муниципальные финансы: теория и практика в России и зарубежных странах [Текст]. - М.: «Высшее образование», 2008. - 516 с.

14.Загородников, С.В. Курс по финансам организации [Текст]: учебное пособие. - М.: «Окей-книга», 2007. - 175 с. Канке, А.А. Анализ финансово-хозяйственной деятельности предприятия [Текст]: Учебное пособие. М.: ФОРУМ: ИНФРА-М, 2004. - 288

с. Колпакова, Г.М. Финансы, денежное обращение и кредит [Текст] : Учебник. - М.: ЮНИТИ, 2001. - 460 с. Краткий курс по рынку ценных бумаг [Текст]: учебное пособие. - М.: М.: «Окей-книга», 2007. - 142 с. Крупенина, Т.Л., Рябченюк Ю.В., Жалдобина Н.Н. Финансово-экономические основы местного самоуправления. Учебно-методическое пособие для глав местного самоуправления, муниципальных служащих и студентов экономических, юридических специальностей [Текст] - Тюмень: Вектор Бук, 2005 - 61 с. Кукукина, И.Г., Астраханцева. А.А. Государственные и муниципальные финансы [Текст]. - М.: Юнити-Дата, 2008. - 303 с. Мазурина, Т.Ю. Финансы организации [Текст]: учебное пособие. - М.: РИОР, 2005. - 140 с. Малахов Н.Г. Деньги. Кредит. Банки. [Текст]: Конспект лекций. - М.: Приор-издат, 2009. - 128 с. Маскуляк, И.Д. Государственные и муниципальные финансы [Текст]. - М.: РАГС, 2008. - 496 с. Муниципальные финансы [Текст]. / под ред. В.В.Климанова. - М.: АНХ, 2007. - 608 с. Мысляева, И.Н. Государственные и муниципальные финансы [Текст]. - М.: Инфра-М, 2008. - 350 с. Муниципальные финансы [Текст]: Учебное пособие. / под ред. Бежаева О.Г. - М.: АНХ, 2007. - 608 с. Поляк, Г.Б. Государственные и муниципальные финансы [Текст]. - М.: Юнити-Дата, 2007. - 319 с. Просветов, Г.И. Финансовый менеджмент: задачи и решения [Текст]: Учебно-методическое пособие. - М.: «Альфа-Пресс», 2007. - 340 с. Свищева, В.А. Краткий курс по бюджетной системе России [Текст]: уч. пособие. - М.: Окей-книга». - 2008. - 174 с. Система государственного и муниципального управления [Текст]: учебное пособие / Н.А. Костко, А.А. Попкова. - Тюмень: ТюмГНГУ, 2010. - 360 с. Статистика финансов [Текст]: учебник. / под ред. В.Н.Саблина. - М.: Финансы и статистика, 2003- 816 с. Тавокин, Е.П. исследование социально-экономических и политических процессов [Текст]: Учеб. пособие. - М.:ИНФРА-М, 2009. - 189 с. Финансовый бизнес-план [Текст]: учебное пособие. / Под ред. Попова В.М. - М.: Финансы и статистика, 2001. - 478 с. Финансовый менеджмент [Текст]/ Под ред. В.С. Золотарева. - Ростов-на- Дону.: Феникс, 2000. - 224 с. Финансы, денежное обращение и кредит [Текст]: учебное пособие./ Литовских, А.М., Шевченко, И.К. - Таганрог: ТРГУ, 2003.-135 с. Финансы [Текст]: учебное пособие / Под.ред. А.М. Ковалевой. - М.: Юнити, 2000. - 384с. Шевчук, В.А., Шевчук Д.А. Финансы и кредит [Текст]: Учебное пособие. М.: РОИР, 2009. - 288 с. Шеремет А.Д., Сайфуллин Р.С. Финансы предприятий [Текст]: учебное пособие. - М.: ИНФРА, 2003. - 547 с. Бюджетный кодек Российской Федерации // Консультант плюс: правовая база URL: http://www.consultant.ru Налоговый кодекс Российской Федерации // Гарант. - Режим доступа: http: // www.base.garant.ru Гражданский кодекс Российской Федерации // Консультант плюс: правовая база. - Режим доступа: http://www.consultant.ru Официальный сайт Центрального Банка России. URL: http://www. wcb.ru Официальный сайт Министерства финансов РФ. - Режим доступа: //www. minfin.ru Официальный сайт Субъекты РФ в сети интернет. - Режим доступа: http: // www.gov.ru Официальный сайт органов государственной власти Тюменской области. Режим доступа: http: // www.admtyumen.ru

Государственное регулирование финансового рынка является одной из самых важных задач государства. Грамотный контроль финансовых рынков обеспечивает успешное развитие и функционирование экономики страны.

Существует две модели регулирования финансового рынка: первая предполагает доминирование государственных органов и лишь небольшая часть полномочий передается объединениям профессиональных участников рынка - саморегулирующимся организациям (СРО). Вторая наоборот, предполагает передачу основных функций саморегулирующимся организациям, а государство оставляет за собой право контроля и возможность вмешаться в любой момент.

В Российской Федерации регулирование финансового рынка и регулирование рынка финансовых услуг в большей степени обеспечивает государство, и в частности, Федеральная Служба по Финансовым Рынкам (ФСФР). Как такого полноценного закона о финансовых рынках не существует, но о полномочиях Федеральной Службы по Финансовым Рынкам и управлению по финансовым рынкам можно судить по Постановлению Правительства РФ от 29 августа 2011 года «О некоторых вопросах государственного регулирования в сфере финансового рынка Российской Федерации». В данном Постановлении говорится, что Федеральная Служба по Финансовым Рынкам является федеральным органом исполнительной власти, осуществляющим функции по нормативно-правовому регулированию, контролю и надзору в сфере финансовых рынков (за исключением банковской и аудиторской деятельности), в том числе по контролю и надзору в сфере страховой деятельности, кредитной кооперации и микрофинансовой деятельности, деятельности товарных бирж, биржевых посредников и биржевых брокеров, обеспечению государственного контроля за соблюдением требований законодательства Российской Федерации о противодействии неправомерному использованию инсайдерской информации и манипулированию рынком.

Помимо ФСФР и управления по финансовым рынкам к государственным органам по регулированию финансового рынка также относятся Центральный Банк, Министерство финансов, Федеральная антимонопольная служба.

Совместно с развитием государственного регулирования финансового рынка происходит становление негосударственных форм контроля финансовых рынков. В частности, отметим создание СРО НП ЦРФИН (Центр Регулирования внебиржевых Финансовых Инструментов), который появился в 2011 году с целью создания и систематизацииединых правил и требований к брокерам на -услуг (от англ. FOReign Exchange - рынок межбанковского обмена валют по свободным ценам).

Отсутствие единого и полного закона о финансовых рынках в России подталкивает его участников к проявлению самостоятельной активности и приведению рынка к цивилизованному облику, в том числе, осуществлению контроля за финансовыми рынками в своей отдельной сфере. Создание нормативно-правового поля процесс сложный и длительный, требует от участников финансового рынка полной самоотдачи. В каком соотношении распределятся полномочия за контролем финансового рынка в России между государством и СРО сейчас говорить сложно, но главное, процесс идет, и российский рынок все больше приходит к мировым стандартам и нормам.

Государственное регулирование финансового рынка в РФ осуществляют несколько структур.

1. Федеральная комиссия по рынку ценных бумаг, которая:

· разрабатывает основные направления развития рынка ценных бумаг;

· создает системы регулирования рынка ценных бумаг, лицензирования и надзора за деятельностью субъектов рынка;

· создает нормативно-правовую базу рынка ценных бумаг;

· осуществляет контроль за соблюдением эмитентами, профессиональными участниками рынка ценных бумаг требований законодательства.

2. Инспекция негосударственных пенсионных фондов Минтруда РФ, которая:

· лицензирует НПФ;

· осуществляет контроль за финансовым состоянием НПФ;

· разрабатывает и утверждает нормативно-правовые акты и методические документы, регулирующие деятельность НПФ.

3. Центральный Банк РФ, который:

· устанавливает правила осуществления расчетов в РФ и проведения банковских операций;

· осуществляет лицензирование и надзор кредитных организаций;

· регистрирует эмиссию ценных бумаг кредитных организаций;

· осуществляет валютное регулирование и валютный контроль.

4. Департамент страхового надзора Минфина РФ, который:

· лицензирует страховую деятельность;

· осуществляет надзор за финансовым состоянием страховщиков;

· разрабатывает методические и нормативные документы в области страхования.

В РФ отсутствует структура, объединяющая и координирующая деятельность названных институтов, как отсутствует и нормативный акт, регулирующий финансовый рынок как единое целое. Единственный закон в области финансового рынка – Закон от 23 июня 1999 года «О защите конкуренции на рынке финансовых услуг». Этот закон содержит определение финансовой услуги как деятельности, связанной с привлечением и использованием денежных средств юридических и физических лиц. В качестве финансовых услуг закон рассматривает осуществление банковских операций и сделок, предоставление страховых услуг и услуг на рынке ценных бумаг, заключение договоров финансовой аренды и договоров по доверительному управлению денежными средствами или ценными бумагами, а также иные услуги финансового характера.

Под финансовой организацией понимается юридическое лицо, осуществляющее на основании соответствующей лицензии банковские операции и сделки либо предоставляющее услуги на рынке ценных бумаг, услуги по страхованию или иные услуги финансового характера, а также негосударственный пенсионный фонд, его управляющая компания, управляющая компания паевого инвестиционного фонда, лизинговая компания, кредитный потребительский союз и иная организация, осуществляющая операции и сделки на рынке финансовых услуг.

Рынок финансовых услуг – сфера деятельности финансовой организации на территории РФ или ее части, определяемая с учетом места предоставления финансовой услуги потребителям. Под недобросовестной конкуренцией на рынке финансовых услуг закон понимает действия финансовой организации, направленные на приобретение преимуществ при осуществлении предпринимательской деятельности, противоречащие законодательству РФ и обычаям делового оборота и причинившие или могущие причинить убытки другим финансовым организациям – конкурентам на рынке финансовых услуг либо нанести ущерб их деловой репутации.

Вопрос 4. Финансовые институты.

Важную роль на финансовом рынке играют финансовые институты, направляющие потоки денежных средств от одного субъекта рынка к другому.

Финансовые институты – это учреждения (хозяйствующие субъекта или индивидуальные предприниматели), осуществляющие операции на финансовом рынке. К ним относятся: банки, общие фонды банковского управления, биржи, инвестиционные институты и некоммерческие финансовые институты.

Банк – это организация, созданная для привлечения денежных средств и размещения их от своего имени на условиях возвратности, платности и срочности.

Общие фонды банковского управления (ОФБУ) – это имущественный комплекс, состоящий из имущества, передаваемого в доверительное управление разными лицами и объединяемого на праве общей собственности, а также приобретаемого доверительным управляющим при осуществлении доверительного управления. ОФБУ создаются исключительно банками на определенный срок, и действуют в рамках банковского законодательства как подразделения, занимающиеся доверительным управлением имуществом клиентов.

Общий фонд не является юридическим лицом. Инициатива создания ОФБУ принадлежит банку. Банк одновременно выступает и как лицо, принимающее решение о создании ОФБУ, и как доверительный управляющий. Это ускоряет и упрощает процесс создания фонда, поскольку у банка не возникает необходимости в получении специальной лицензии на управление имуществом ОФБУ. Деятельность по доверительному управлению имуществом осуществляется на основании общей банковской лицензии. Банк может создавать и управлять несколькими ОФБУ, которые могут различаться по составу учредителей, видам управляемого имущества и др.

Финансовая биржа – это регулярно функционирующий, централизованный организатор систематической торговли финансовыми активами с фиксированным местом торговли, с процедурой отбора наилучших товаров и операторов рынка, отвечающих определенным требованиям, с наличием временного регламента торговли и стандартных торговых процедур. Она осуществляет надзор за членами биржи, оказывает расчетные и информационные услуги, дает определенные гарантии и получает комиссионные от сделок.

Биржа – это некоммерческое партнерство. Как организатор торговли она выполняет две основные функции : мобилизует временно свободные денежные средства путем продажи финансовых активов; определяет рыночную стоимость (курс) финансового актива. Финансовые биржи бывают универсальными и специализированными. Универсальные биржи проводят операции с разными финансовыми активами (валютно-фондовая биржа). Специализированные финансовые биржи проводят сделки только с одним видом финансового актива: валютная биржа, фондовая биржа, фьючерсная биржа, биржа драгоценных металлов и драгоценных камней.

Инвестиционный институт – это юридическое или физическое лицо, осуществляющее операции с ценными бумагами в целях извлечения прибыли. Все инвестиционные институты осуществляют свою деятельность на рынке ценных бумаг как исключительную, т.е. не допускающую совмещение ее с другими видами деятельности. К инвестиционным институтам относятся: инвестиционный консультант, финансовый брокер, финансовый дилер, инвестиционная компания, паевой инвестиционный фонд, акционерный инвестиционный фонд.

Инвестиционным консультантом – является физическое лицо, имеющее квалификационный аттестат 1 (2) категории, оказывающее консультационные услуги по поводу выпуска и обращения ценных бумаг юридическим и физическим лицам. Аттестат выдается Минфином РФ или Минфином республики в составе РФ, финансовыми отделами (управлениями) администрации субъектов РФ, Москвы и Санкт-Петербурга на срок не менее 1 года. Специалист, имеющий аттестат 1 категории, имеет право работать с юридическими лицами и населением. Квалификационный аттестат 2 категории дает специалисту право работать только с юридическими лицами.

Финансовый брокер – это зарегистрированный агент по купле-продаже различных финансовых активов, имеющий лицензию на осуществление этого вида деятельности. Он всегда заключает сделки по поручению и за счет клиента. Брокер может также оказывать консультационные и информационные услуги и заниматься дилерской деятельностью. Сделки, осуществляемые брокером по поручению клиентов, во всех случаях подлежат приоритетному исполнению по сравнению с дилерскими операциями самого брокера при совмещении им деятельности брокера и дилера. Брокер может быть физическим и юридическим лицом.

Согласно закону РФ от 22.04.1996 года №39 ФЗ с изменениями и дополнениями «О рынке ценных бумаг» (гл.2 ст.3) брокерская деятельность – это совершение гражданско-правовых сделок с ценными бумагами в качестве поверенного или комиссионера, действующего на основании договора поручения или комиссии, а также доверенности на совершение таких сделок при отсутствии указаний на полномочия поверенного или комиссионера в договоре.

Если заключен договор поручения, то брокер выступает от имени клиента и за счет клиента, т.е. стороной по заключенным сделкам является клиент, и он несет ответственность за исполнение сделки. Если заключен договор комиссии, то брокер выступает от своего имени и за счет клиента и действует в интересах клиента. Стороной по сделке в этом случае выступает брокер, и он несет ответственность за исполнение сделки. Иногда договоры поручения и комиссии объединяются с другими видами договоров (кредитным договором, договором банковского счета и др.), что может выражаться в виде договора на комплексное обслуживание по операциям с ценными бумагами.

Дилер – это хозяйствующий субъект, являющийся коммерческой организацией и совершающий финансовые операции от своего имени и за свой счет. Такие профессионалы рынка ценных бумаг как банки и инвестиционные компании, могут совмещать брокерскую и дилерскую деятельность.

Дилерская деятельность – это совершение сделок купли-продажи ценных бумаг от своего имени и за свой счет путем публичного объявления цен покупки и (или) продажи определенных ценных бумаг с обязательством покупки и (или) продажи этих ценных бумаг по объявленным ценам. Кроме цены дилер имеет право объявить существенные условия договора купли-продажи ценных бумаг: минимальное и максимальное количество покупаемых и (или) продаваемых ценных бумаг, а также срок, в течении которого действуют объявленные цены.

Инвестиционная компания (ИК) – это объединение (корпорация), вкладывающее капитал посредством прямых и портфельных инвестиций и выполняющее некоторые функции коммерческих банков. Инвестиционные компании представлены холдинговыми компаниями; финансовыми группами; финансовыми компаниями.

Холдинговая компания – представляет собой головную компания, владеющую контрольным пакетом акций других акционерных обществ (дочерних предприятий) и специализирующуюся на управлении. Финансовой холдинговой компанией является компания, более 50% капитала которой составляют различные финансовые активы других эмитентов. Она может вести только инвестиционную деятельность, другие виды деятельности для нее не допускаются.

Преимущества холдинговых структур возникают за счет плюсов централизованного финансово-экономического управления цепочками технологически связанных предприятий, снижения рисков инвестиций и невыполнения взаимных обязательств, экономии трансакционных издержек, роста возможностей финансового и налогового маневрирования и ускорения внедрения новых технологий и других новшеств, проведения единой инвестиционной, маркетинговой, ценовой, социальной политики. В то же время холдингам присущ ряд недостатков, связанных с возможностями усиления монопольных тенденций, манипулирования капиталами дочерних фирм в ущерб их интересам, с возможным искажением финансовой отчетности, со злоупотреблением контрольно-бюрократическими функциями.

Финансовая группа – это объединение финансовых учреждений одного типа или разных типов (банк и страховая компания). Разновидностью финансовой группы является финансово-промышленная группа.

Финансово-промышленной группой является группа предприятий, учреждений, организаций, кредитно-финансовых учреждений, банков и инвестиционных институтов, объединение капиталов которых произведено ее участниками в добровольном порядке либо путем консолидации одним из участников группы приобретаемых им пакетов акций других участников. Формирование финансово-промышленной группы может осуществляться путем учреждения участниками группы акционерного общества открытого типа; передачи участниками группы находящихся в собственности пакетов акций, входящих в группу предприятий и учреждений, в доверительное управление одному из участников группы; приобретения одним из участников группы пакетов акций других предприятий, учреждений, организаций, становящихся участниками группы. Создание группы подтверждается записью в Реестре финансово-промышленных групп.

Финансовая компания – это корпорация, зарегистрированная в соответствующей правовой форме (акционерное общество, общество с ограниченной ответственностью и т.п.) по законодательству страны своего местонахождения. Страховые компании, трастовые компании, лизинговые компании относятся к финансовым компаниям.

Страховая компания – это юридическое лицо любой организационно-правовой формы, предусмотренной законодательством РФ, осуществляющее страховую деятельность и получившее в установленном порядке лицензию на ее осуществление. Лицензия страховой компании выдается Департаментом по надзору за страховой деятельностью при Министерстве финансов РФ на каждый вид страхования. Предметом непосредственной деятельности страховой компании не может быть производственная, торгово-посредническая и банковская деятельность. Страховщик создает страховой фонд, формируемый из уплаченных страховых взносов страхователей (физических и юридических лиц), и принимает на себя обязательство при наступлении страховых случаев (неблагоприятных событий) возместить ущерб страхователю (или другим лицам, в чью пользу заключен договор: выгодоприобретателю, застрахованного, третьему лицу) путем выплаты ему страхового возмещения (обеспечения).

Трастовая компания или доверительный управляющий – коммерческая организация, которая занимается управлением имуществом клиента и выполнением других услуг в интересах и по поручению клиентов на правах доверительного лица, имеющая лицензию на право осуществления деятельности по трастовому (доверительному) управлению имуществом.

Основное значение функционирования управляющих компаний и их деятельности на финансовом рынке состоит в том, что они обеспечивают: лучшие результаты от управления финансовыми активами клиентов по сравнению с деятельности последних за счет своего профессионализма; более низкие затраты по обслуживанию операций на финансовом рынке за счет масштабов своей деятельности; более высокую норму прибыли от операций на финансовом рынке за счет профессионализма и масштабов деятельности; эффективность операций за счет работы одновременно на многих рынках и в разных странах.

Лизинговая компания (лизингодатель) – это физическое или юридическое лицо, которое за счет привлеченных или собственных денежных средств приобретает в ходе реализации лизинговой сделки в собственность имущество и предоставляет его в качестве предмета лизинга лизингополучателю (физическим или юридическим лицам) за определенную плату, на определенный срок и на определенных условиях, обусловленных договором, во временное владение или пользование с переходом или без перехода к лизингополучателю права собственности на предмет лизинга. Основными направлениями деятельности лизинговых компаний являются лизинг техники, оборудования, компьютеров, кораблей, самолетов и других транспортных средств.

Паевой инвестиционный фонд (ПИФ) – это имущественный комплекс без создания юридического лица, доверительное управление имуществом которого осуществляют управляющие (трастовые) компании паевых инвестиционных фондов в целях прироста имущества этих фондов. Этот имущественный комплекс создается за счет вкладов инвесторов (физических и юридических лиц), а также приращенного имущества. Инвесторами не могут быть государственные органы и органы местного самоуправления.

ПИФ не является юридическим лицом и становится субъектом рынка через управляющую (трастовую) компанию, которая ведет его операции, а также с помощью специализированного депозитария, ведущего учет имущества и прав инвесторов. Управляющая компания устанавливает правила фонда, осуществляет эмиссию инвестиционных паев (именных ценных бумаг), доверительное управление фондом и инвестирует его имущество в государственные и корпоративные ценные бумаги, ценные бумаги субъектов РФ и органов местного самоуправления, ценные бумаги иностранных государств, ценные бумаги иностранных акционерных обществ, недвижимость, банковские депозиты и др. Инвестор, приобретая инвестиционные паи, выпускаемые управляющей компанией, заключает с ней договор управления имуществом. В зависимости от сроков, в которые управляющая компания обязана выкупить инвестиционный пай, паевые инвестиционные фонды бывают открытыми, интервальными и закрытыми.

Акционерный инвестиционный фонд (АИФ) представляет собой любое открытое акционерное общество, исключительным видом деятельности которого является эмиссия собственных обыкновенных именных акций с целью мобилизации денежных средств инвесторов и их вложение в ценные бумаги других эмитентов и на банковские счета. АИФ являются юридическими лицами. Банки и страховые компании не могут являться инвестиционными фондами. АИФ заключает договор с управляющей (трастовой компанией, имеющей лицензию) об управлении фондом. Инвестиционный фонд обязан заключить с депозитарием депозитарный договор. Инвестиционные фонды бывают открытые и закрытые.

Некоммерческие финансовые институты – это учреждения, не имеющие своей основной целью извлечение прибыли и не распределяющие эту прибыль между учредителями. Целью функционирования некоммерческих финансовых институтов является предоставление участникам (вкладчикам, членам) некоммерческого финансового процесса различных выгод (пенсий, страховой защиты и др.). К ним относятся: негосударственный пенсионный фонд, кредитный союз, общество взаимного страхования, саморегулируемая организация профессиональных участников финансового рынка.

Негосударственный пенсионный фонд (НПФ) – это особая организационно-правовая форма некоммерческой организации социального обеспечения, исключительной деятельности которой является негосударственное пенсионное обеспечение участников фондов на основании договоров о негосударственном пенсионном обеспечении населения с вкладчиками фонда в пользу участников фонда. Вкладчик фонда – это юридическое или физическое лицо, перечисляющее пенсионные взносы в пользу назначенных им участников. Участник фонда – гражданин, которому в силу заключенного между вкладчиком и фондом пенсионного договора должны производится выплаты негосударственных пенсий. Участник может выступать вкладчиком в свою пользу. Свои активы НПФ передает в управление специализированным трастовым компаниям.

Кредитный союз (КС) – это некоммерческая кооперативная организация физических лиц, объединяющихся на добровольной основе для совместного сбережения своих средств и оказания финансовой взаимопомощи. Основной вид деятельности КС – выдача займов только своим членам на определенных Уставом и Договором условиях (размер, срок, процентная ставка (если она взимается), наличие залогового взноса, поручительства и др.). Кредит может выдаваться на доверительной основе, под поручительство других членов КС или под залог (если сумма кредита велика). Члены (пайщики) кредитного союза – это физические лица, связанные между собой единым социальным признаком, таким как место работы, профессиональная принадлежность, общность места жительства и т.д. Свободные деньги обычно размещаются на депозитных счетах в банках.

Общество взаимного страхования (ОВС) – это некоммерческая организация, создаваемая гражданами и хозяйствующими субъектами на взаимной основе путем объединения денежных средств, необходимых для страхования имущественных интересов своих членов. Им не требуется специальной лицензии. Общество взаимного страхования также имеет право заниматься страхованием имущественных интересов лиц, не являющихся членами общества, если такая страховая деятельность предусмотрена его учредительными документами. Однако для этого ОВС должно быть зарегистрировано в форме коммерческой организации и получить на общих основаниях лицензию Департамента страхового надзора на осуществление страхования соответствующего вида и отвечать другим требованиям, установленным законом об организации страхового дела. В этом случае деятельность общества взаимного страхования не будет отличаться от деятельности обычной страховой компании.

Саморегулируемая организация профессиональных участников финансового рынка (СРОПУФР) – это добровольное объединение профессиональных участников финансового рынка, функционирующее на принципах некоммерческой организации, созданное для обеспечения условий профессиональной деятельности участников финансового рынка, соблюдения стандартов профессиональной этики на рынке, защиты интересов клиентов профессиональных участников рынка, членов саморегулируемой организации, установления правил и стандартов проведения операций с финансовыми активами, обеспечивающих эффективную деятельность на финансовом рынке. Все доходы саморегулируемой организации используются ею исключительно для выполнения уставных задач и не распределяются среди ее членов.

На финансовом рынке действует множество профессиональных ассоциаций и объединений финансовых институтов, занимающихся вопросами развития коллективных инвестиций и регулирования рынка: Некоммерческое партнерство «Центр коллективных инвестиций», Совет по инвестиционным фондам, Национальная ассоциация негосударственных пенсионных фондов (НАПФ), Профессиональная лига негосударственных пенсионных фондов, Совет региональных объединений НПФ, Некоммерческое партнерство «Межрегиональный центр негосударственных пенсионных фондов», Всероссийский союз страховщиков (ВСС), Лига кредитных союзов, Некоммерческая организация «Фонд кредитных союзов» и др.

Государственное регулирование финансового рынка состоит в осуществлении государством комплексных мероприятий по упорядочению, контролю, надзору за рынком и предотвращение злоупотреблениям и нарушениям в этой сфере. Государственное регулирование осуществляется с целью:

создания условий для эффективной мобилизации и размещения на рынке свободных финансовых ресурсов;

защиты прав инвесторов и других участников финансового рынка;

контроля за прозрачностью и открытостью рынка;

соблюдения участниками рынка требований актов законодательства;

предотвращения монополизации и содействия развитию добросовестной конкуренции на финансовом рынке.

Хотя в процессе регулирования финансового рынка государством реализуются разные подходы к регулированию деятельности профессиональных и других участников рынка – инвесторов и эмитентов, государственное регулирование может обеспечивать одинаковые права и одинаковый доступ к рынку всех его субъектов, максимальную прозрачность рынка, конкурентную среду, не допускать монополизации рынка. Основными формами государственного регулирования финансового рынка являются:

принятие актов законодательства по вопросам деятельности участников рынка;

регулирование выпуска и оборота финансовых активов;

регистрация выпусков (эмиссий) финансовых активов и информации про их выпуск, контроль за соблюдением эмитентами порядка регистрации выпуска и продажи финансовых активов;

регулирование прав и обязанностей участников рынка;

создание специальных разрешений (лицензий) на осуществление профессиональной деятельности на рынке и обеспечение контроля за такой деятельностью;

создание системы защиты прав инвесторов и контроля за соблюдением этих прав эмитентами финансовых активов и лицами, которые осуществляют профессиональную деятельность на финансовом рынке;

контроль за достоверностью информации, которая предоставляется эмитентами и лицами, которые осуществляют профессиональную деятельность на финансовом рынке, контролирующим органам;

контроль за соблюдением антимонопольного законодательства на рынке и т.п..

С помощью законов и нормативных актов государство влияет на поведение участников рынка и определенной мерой направляет развитие рынка в заданном направлении. К основным направлениям государственного регулирования финансового рынка относится регулирование:

Процедур выпуска и оборота финансовых активов;

Разных видов финансовой деятельности, таких как торговля финансовыми активами, валютными ценностями, предоставление кредитных, страховых услуг, эмиссионная деятельность и т.п.;

Деятельности конкретных финансовых институтов (коммерческих банков, страховых, инвестиционных компаний, пенсионных фондов и других посредников);

Деятельности иностранных участников рынка.

Все участники рынка принимают участие в создании информационного обеспечения рынка. Существенная роль в этом процессе принадлежит государственным органам власти, которые формируют соответствующую законодательную базу и создают надлежащие условия для ее действующего использования.

С понятием информационного обеспечения рынка тесно связано понятие «прозрачности» рынка – чем более полной и достоверной информацией владеют участники рынка, тем «прозрачнее» этот рынок. Сегодня одним из «прозрачных» рынков считают финансовый рынок США, на котором участникам рынка доступна такая информация о финансовых активах и их эмитентах, которую в других странах не вменяют в обязанность делать достоянием гласности.

Регулирование финансового рынка в Российской Федерации. Законодательные основы и функционирование. Саморегулирование финансового рынка РФ

В экономике России роль и место государственного регулирования определяются рядом основными факторов.

Во-первых, переход от административной экономики к рыночной предполагает неизбежное и резкое снижение уровня государственного регулирования. В то же время в России роль государства в социально-экономических процессах традиционно преувеличена. Кроме того, само качество переходности задает дополнительную компоненту в государственном влиянии на экономические и политические процессы. Налицо также наличие устойчиво сильных исторических традиций, поддерживающих склонность к централизованному управлению процессами в стране. На современном этапе это выражается в максимально возможной централизации финансовых ресурсов в бюджетной системе, что объективно ставит промышленников в зависимость от государства как собственника денежного капитала.

Во-вторых, в условиях любого кризиса роль государства как стабилизирующего фактора неизбежно возрастает, а в период реформирования общества именно государство должно выполнять системообразующую функцию, определяя параметры будущей социально-экономической системы, темпы и направление преобразований.

В-третьих, в условиях ломки хозяйственного механизма, сопровождающейся исчезновением старых и формированием новых институтов и/или субъектов рынка, не обладающих достаточной степенью доверия, уровень риска по любой экономической операции превышает допустимый предел, поэтому только непосредственное участие государства во всех сферах экономической жизни может обеспечить хотя бы минимальную стабильность.

В-четвертых, некоторые институты, присущие высокоразвитой рыночной экономике, в условиях перестройки отечественной экономики были созданы волевым решением «сверху» и, соответственно, изначально оказались под контролем государства, поскольку не имели возможности эффективно действовать и развиваться без его поддержки.

В-пятых, неразвитость рыночной инфраструктуры, особенно в части инфраструктурного оснащения рыночных отношений на периферии привела к возникновению дистанции в уровне экономического и социального развития между регионами-«донорами» и остальной частью страны. (Тосунян Г.)

Таблица 1

Этапы развития организационно-экономического механизма

регулирования российского финансового рынка

|

Этап |

Особенности организации и развития регулирования |

|

1991–1996 гг. |

Регулирование финансового рынка - процесс производный от приватизации. Осуществлялось Госкомимуществом и Минфином РФ. |

|

1996–2000 гг. |

Перестройка регулирования в соответствии с требованиями закона «О рынке ценных бумаг» и попытка сосредоточения его в отношении значительной части финансового рынка в руках ФКЦБ при активном участии саморегулируемых организаций участников рынка. |

|

2000–2004 гг. |

Нарастание проблем регулирования, связанных с укоренением его ведомственного характера и дроблением объекта регулирования, что особенно проявилось в ходе реализации пенсионной реформы. |

|

2004 г.– настоящее время |

Первый этап реформы системы регулирования финансового рынка. Создание предпосылок для формирования мегарегулятора. Создание мегарегулятора - Федеральной Службы по Финансовым Рынкам (ФСФР) |

Рис. 2. Организационно – экономический механизм регулирования российского финансового рынка

В Российской Федерации регулирование финансового рынка и регулирование рынка финансовых услуг в большей степени обеспечивает государство, и в частности, Федеральная Служба по Финансовым Рынкам (ФСФР).

Федеральная служба по финансовым рынкам (ФСФР России) является федеральным органом исполнительной власти, осуществляющим функции по принятию нормативных правовых актов, контролю и надзору в сфере финансовых рынков (за исключением страховой, банковской и аудиторской деятельности). ФСФР России находится в прямом подчинении Правительству Российской Федерации.

Как такого полноценного закона о финансовых рынках не существует, но о полномочиях Федеральной Службы по Финансовым Рынкам и управлению по финансовым рынкам можно судить по Постановлению Правительства РФ от 29 августа 2011 года «О некоторых вопросах государственного регулирования в сфере финансового рынка Российской Федерации». В данном Постановлении говорится, что Федеральная Служба по Финансовым Рынкам является федеральным органом исполнительной власти, осуществляющим функции по нормативно-правовому регулированию, контролю и надзору в сфере финансовых рынков (за исключением банковской и аудиторской деятельности), в том числе по контролю и надзору в сфере страховой деятельности, кредитной кооперации и микрофинансовой деятельности, деятельности товарных бирж, биржевых посредников и биржевых брокеров, обеспечению государственного контроля за соблюдением требований законодательства Российской Федерации о противодействии неправомерному использованию инсайдерской информации и манипулированию рынком.

Помимо ФСФР и управления по финансовым рынкам к государственным органам по регулированию финансового рынка также относятся Центральный Банк, Министерство финансов, Федеральная антимонопольная служба.

Совместно с развитием государственного регулирования финансового рынка происходит становление негосударственных форм контроля финансовых рынков. В частности, отметим создание СРО НП ЦРФИН (Центр Регулирования внебиржевых Финансовых Инструментов), который появился в 2011 году с целью создания и систематизацииединых правил и требований к брокерам на валютном рынке FOREX-услуг (от англ. FOReign Exchange - рынок межбанковского обмена валют по свободным ценам).

Отсутствие единого и полного закона о финансовых рынках в России подталкивает его участников к проявлению самостоятельной активности и приведению рынка к цивилизованному облику, в том числе, осуществлению контроля за финансовыми рынками в своей отдельной сфере. Создание нормативно-правового поля процесс сложный и длительный, требует от участников финансового рынка полной самоотдачи. В каком соотношении распределятся полномочия за контролем финансового рынка в России между государством и СРО сейчас говорить сложно, но главное, процесс идет, и российский рынок все больше приходит к мировым стандартам и нормам.

Среда, Июль 4, 2012

Создан Совет финансового рынка

Саморегулируемые организации финансового рынка создали Совет финансового рынка , который уже приступил к работе сообщил журналистам председатель совета директоров Некоммерческого партнерства РТС Анатолий Гавриленко. «На совете по финрынку будут обсуждаться законопроекты по финансовому рынку, которые нам мешают развивать рынок, и которые нам очень нужны для его развития», - пояснил он.

В состав совета вошли НП РТС, Национальная ассоциация участников фондового рынка (НАУФОР), Национальная фондовая ассоциация (НФА), Национальная лига управляющих (НЛУ), Профессиональная ассоциация регистраторов, трансфер-агентов и депозитариев (ПАРТАД), Национальная ассоциация негосударственных пенсионных фондов (НАПФ), Всероссийский союз страховщиков (ВСС), Национальная ассоциация участников микрофинансового рынки (НАУМИР). Кроме того, в Совет финансового рынка может войти СРО НП «Центр регулирования внебиржевых финансовых инструментов и технологий» (ЦРФИН), объединяющая участников рынка forex, когда этот рынок станет регулируемым, передает ПРАЙМ-страхование.

На заседании Совета финансового рынка 26 июля 2012 г. было принято решение о создании специализированной площадки в интернете для проведения публичных консультаций по нормативным документам в сфере финансового рынка и финансовых услуг. Кроме того, совет подготовит и направит в соответствующие ведомства предложения по регламенту публичных консультаций по нормативным документам в сфере финансового рынка, а также проекты соглашений по вопросам взаимодействия Совета финансового рынка с министерствами и ведомствами (Минфином, ФСФР, Минэкономразвития), соответствующими комитетами Госдумы и Совета Федерации.